BNC : où déclarer mes recettes 2023 ?

C’est le moment de remplir votre déclaration d’impôt sur le revenu ! Afin que tout se déroule au mieux pour vous, je vais vous indiquer les cases à renseigner au titre de votre activité d’auto-entrepreneur.

2042 C-PRO

Quelle que soit votre situation, commencez par remplir le haut de l’imprimé : nom, prénom, adresse, numéro SIRET et cochez BNC.

Ensuite, 2 possibilités selon que vous avez ou non opté pour le versement forfaitaire libératoire (VFL).

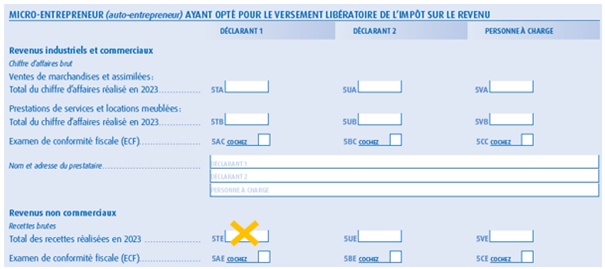

Situation 1 : vous avez bénéficié du VFL

Vous avez déjà payé votre impôt durant l’année (en même temps que vos cotisations sociales) mais vous devez néanmoins mentionner vos recettes sur votre déclaration.

C’est une démarche obligatoire ; l’Administration fiscale a besoin ce montant pour déterminer votre revenu fiscal de référence.

Remplir la bonne case

Une rubrique particulière est en effet dédiée aux auto-entrepreneurs ayant bénéficié du versement forfaitaire libératoire.

Vous devez indiquer le montant de vos recettes brutes dans la case 5 TE.

Se repositionner sur la possibilité et l’intérêt de se maintenir au VFL en 2025

Pas d’urgence… Vous avez jusqu’au 30 septembre 2024 pour renoncer au VFL au titre de 2025.

Il faudra également vérifier si vous êtes encore en droit d’en bénéficier. Tout dépend du montant de votre REVENU FISCAL DE REFERENCE 2023.

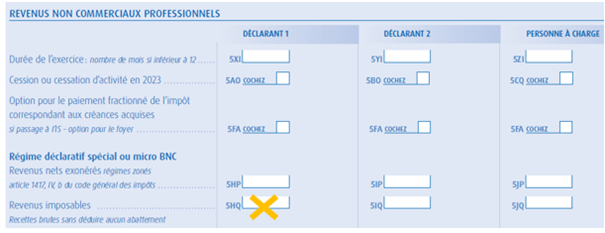

Situation 2 : vous n’êtes pas au VFL

Comment m’en assurer ?

Il suffit de regarder attentivement votre déclaration URSSAF ! C’est noté dessus !!!

Remplir la bonne case

Vous devez indiquer le montant des recettes brutes dans la case 5 HQ.

Ne pas déduire l’abattement

En tant qu’auto-entrepreneur, vous bénéficiez du régime fiscal simplifié appelé micro-fiscal. C’est l’Administration fiscale qui va déterminer votre revenu en appliquant sur vos recettes un abattement représentatif de charges.

Ne déduisez donc pas l’abattement de 34% vous-même !

Indiquer les recettes brutes

Vous devez toujours indiquer les recettes brutes. Elles correspondent plus ou moins à vos encaissements.

Mais attention, ce n’est pas toujours le cas en particulier en présence de débours ou de commissions prélevées par une plateforme.

Apporter des précisions en cas de création ou de cessation en 2023

Si vous n’avez pas exercé toute l’année 2023, vous devez indiquer la durée de l’exercice en précisant le nombre de mois travaillés.

Et en cas de cessation, cochez la case prévue à cet effet.

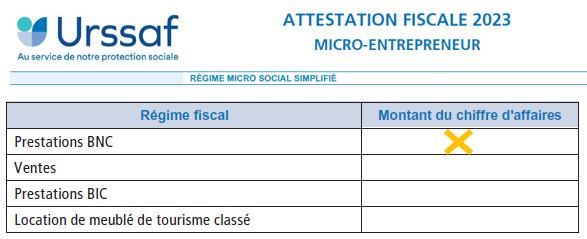

Où trouver le montant à déclarer ?

Le montant à déclarer correspond à ce que vous avez déclaré à l’URSSAF au cours de l’année 2023.

RDV donc sur le site de l’URSSAF, dans la partie Attestations, pour télécharger votre attestation annuelle.

Conclusion et conseils

Nous avons maintenant terminé ! J’espère que vous êtes rassuré.

Pour aller + loin : vous avez peut-être repéré la ligne Examen de conformité fiscale (ECF).

Ce dispositif est facultatif mais payant ; c’est une sorte de « contrôle fiscal » réalisé par un prestataire indépendant. Cet examen permet de vérifier si l’on respecte les règles fiscales (seuil micro-fiscal et seuils TVA par exemple)

MaMicroFacile a déjà consacré un article à ce sujet, n’hésitez à le consulter !

A l’année prochaine !