Je récupère la TVA sans prendre de risque

Il est crucial de savoir dans quelles conditions vous pouvez récupérer la TVA sur vos achats. Cette démarche, bien que technique, est un levier important pour optimiser vos coûts. Si certaines règles semblent évidentes, d’autres sont bien plus subtiles, et chaque erreur peut avoir des conséquences financières et fiscales.

Achats en lien avec votre activité professionnelle

Il peut sembler évident que la TVA n’est récupérable que sur des achats strictement liés à votre activité professionnelle. Pourtant, de nombreux auto-entrepreneurs ne font pas toujours la distinction correcte entre achats personnels et professionnels, et c’est là que peuvent survivre les erreurs. Par exemple, si vous utilisez un équipement à la fois pour votre travail et vos loisirs, la TVA ne sera récupérable que sur la partie correspondante à l’usage professionnel.

Mais qu’entend-on réellement par « usage professionnel » ? Il s’agit de tous les biens et services nécessaires au bon fonctionnement de votre activité. Cela inclut les fournitures de bureau, les équipements informatiques, et même les logiciels nécessaires à la gestion de votre entreprise. Cependant, ce principe général comporte plusieurs exceptions qu’il est impératif de connaître.

Dérogations à la récupération de TVA : attention aux pièges !

Sur certains achats, même s’ils sont liés à votre activité professionnelle, la TVA n’est pas récupérable . Pourquoi ? Simplement parce que le législateur a prévu des dérogations pour certaines catégories de dépenses. Parmi les dépenses les plus fréquentes, on trouve celles liées aux véhicules de tourisme.

Véhicule de tourisme, vélo, moto… : quelles règles s’appliquent pour la récupération de la TVA ?

Les véhicules de tourisme, ainsi que les vélos et motos, représentent souvent un poste de dépenses important pour les auto-entrepreneurs. Cependant, la TVA sur ces achats n’est généralement pas récupérable. Cela concerne à la fois l’achat, la location et les réparations. Pourquoi ? Parce que ces véhicules conçus pour le transport de personnes ou à usage mixte sont exclus du droit à déduction même s’ils sont utilisés à des fins professionnelles.

Toutefois, il existe des exceptions à cette règle. Par exemple, un artisan-taxi pourra récupérer la TVA sur l’acquisition de son véhicule .

En revanche, si vous achetez un véhicule utilitaire spécifiquement pour vos livraisons ou pour transporter du matériel, la TVA sera entièrement récupérable. Il est donc crucial de bien distinguer le type de véhicule pour éviter tout malentendu avec l’administration fiscale.

Cadeaux d’affaires : ce qu’il faut savoir pour récupérer la TVA

L’auto-entrepreneur, dans sa relation avec ses clients et partenaires, est parfois amené à offrir des cadeaux. Attention, la récupération de la TVA sur ces dépenses est soumise à des conditions strictes.

En effet, si la valeur totale des cadeaux offerts à une même personne au cours de l’année dépasse 73 € TTC, vous ne pourrez pas récupérer la TVA. Ce seuil peut sembler faible, mais il reflète la volonté des autorités fiscales de limiter les abus potentiels.

Hébergement : une règle à connaître pour éviter les erreurs

Vous pensez peut-être que toutes les dépenses liées à l’hébergement sont récupérables si elles sont effectuées dans le cadre de votre activité. Ce n’est pas toujours le cas !

La TVA sur les dépenses de logement des dirigeants ou du personnel de l’entreprise n’est pas récupérable, sauf exceptions.

En revanche, si vous hébergez un client ou un fournisseur dans le cadre d’une relation d’affaires, la TVA sera récupérable.

TVA française et étrangère : les différences à bien comprendre

Lorsque vous établissez une déclaration de TVA en France, seule la TVA française est récupérable sur cette déclaration.

TVA étrangère

Mais, qu’en est-il de la TVA étrangère ? Si vous effectuez des achats à l’étranger, il existe une procédure particulière pour récupérer la TVA payée dans un autre pays.

Fournisseur européen et pas de TVA facturée

En tant qu’auto-entrepreneur, vous traitez peut-être avec des fournisseurs étrangers, notamment au sein de l’Union européenne.

Prenons l’exemple : vous commandez des marchandises auprès d’une entreprise allemande. Vous lui transmettez votre numéro de TVA intracommunautaire et, en conséquence, votre fournisseur vous établit une facture sans TVA. Cette opération, appelée acquisition intracommunautaire ; elle nécessite des démarches spécifiques pour déclarer et payer la TVA en France.

Concrètement, vous serez tenu d’autoliquider la TVA, c’est-à-dire de la déclarer et de la payer en France ; dans un même temps, vous récupérerez cette même TVA sur votre déclaration. Il s’agit d’un mécanisme spécifique aux échanges intracommunautaires qu’il est essentiel de maitriser.

Pour en savoir +, consultez l’article intitulé Autoliquidation la TVA.

L’importance des justificatifs : assurez vous d’être en conformité !

Pour récupérer la TVA, il ne suffit pas d’avoir une simple facture en main. Celle-ci doit avoir été établie en bonne et due forme : la TVA doit être mentionnée, ainsi que toutes les informations nécessaires, telles que votre nom et, idéalement, la mention « EI » (entrepreneur individuel).

Quand pouvez-vous récupérer la TVA ?

Il ne suffit pas d’avoir une facture entre les mains pour pouvoir récupérer la TVA mentionnée dessus !

Les conditions de récupération de la TVA varient selon la nature des achats effectués.

Achat de biens

La livraison a eu lieu et vous avez la facture ? OK, vous avez le droit de récupérer la TVA !

Achat de prestations de services (honoraires, intérim, loyer…)

La TVA ne devient récupérable qu’à partir du moment où la facture est payée.

Distinction entre TVA s/ immobilisations et TVA s/ autres biens et services (ABS)

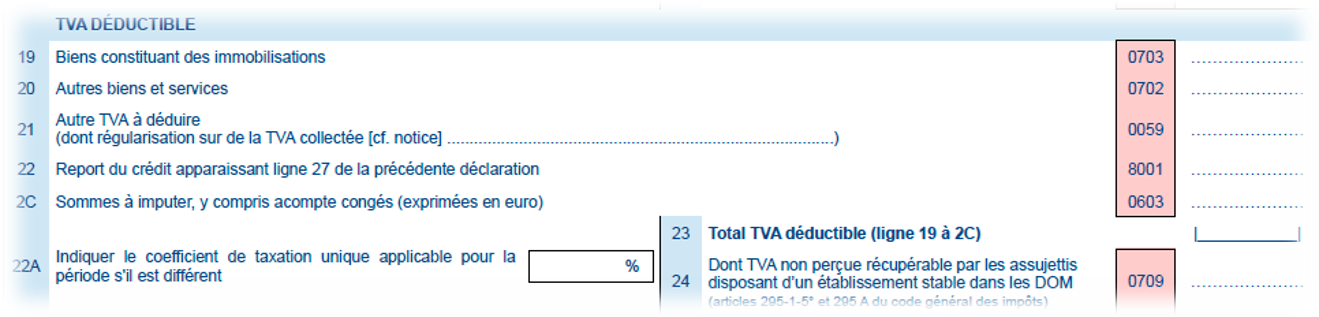

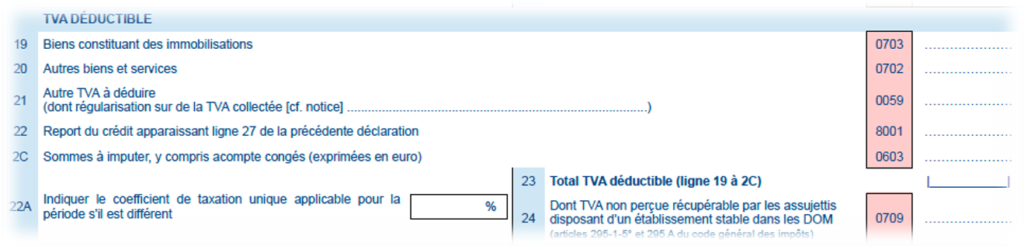

Lors de vos déclarations mensuelles (CA3) ou annuelles (CA12), il est impératif de bien distinguer la TVA sur les immobilisations de celle sur les autres biens et services. Deux lignes distinctes figurent sur ces déclarations.

Pourquoi une comptabilité rigoureuse est essentielle ?

L’administration fiscale peut contrôler vos déclarations de TVA à tout moment. Il est donc primordial de tenir une comptabilité précise et de conserver l’ensemble des justificatifs nécessaires. Cela inclut les factures d’achat et vos relevés bancaires. Une gestion rigoureuse est la clé pour éviter les mauvaises surprises en cas de contrôle fiscal.

Conclusion et conseils

Faites-vous accompagner pour éviter les erreurs et optimiser vos déclarations de TVA !

Cet article vous a présenté les principaux points à connaître pour bien gérer la récupération de la TVA en tant qu’auto-entrepreneur. Toutefois, la TVA reste un domaine technique, et il est vivement conseillé de vous rapprocher d’un expert-comptable ou d’un professionnel de la petite entreprise comme les organismes de gestion agréés pour vous assurer que vous respectez toutes vos obligations légales.

À défaut, pensez à suivre une formation afin d’optimiser la récupération de votre TVA.

Avec ces conseils, vous êtes désormais mieux armé pour gérer efficacement vos déclarations de TVA et optimiser vos finances !

Et pour vous testez, cliquez ici !